-

About Us+

-

Products+

-

Solution+

-

Cases+

-

AI Lab+

-

Investor+

-

Contact+

-

Join Us +

-

-

Trial+

About Us+

Products+

Solution+

Cases+

AI Lab+

Investor+

Contact+

Join Us +

Trial+

金融4.0时代,金融与科技全面融合,既带来了前所未有的机遇,也引发了不可忽视的挑战。可以确定的是,金融数字化转型已经进入了一个全新的阶段。本文从行业面临的挑战、未来的发展趋势入手,给出了金融机构在新形势下的数字生态建设策略,以及可落地的行动路径,希望对金融机构迎接4.0阶段的数字化转型新发展提供启发和帮助。

两大挑战,加速竞争新格局

1. 监管、人口、互联网红利时代结束,金融行业发展的外生性动能发生转向。

在监管层面,近年来,国家多次颁布推动金融科技发展相关的政策,一方面是从国家战略高度扶持金融科技在民生普惠中的应用落地,另一方面则是进行更严谨、更严格、更有效的规范与治理。对于过去野蛮生长的一些做法,监管机构有了更高的要求和引导。高要求、高标准、严监管,对于金融业高质量发展提出更大挑战。

在人口层面,在人口拐点出现后,整个金融行业从客户规模上已经触到了天花板。金融机构更多需要考虑的是什么样的客户才是优质客户、怎样留住这些客户等问题?

在互联网层面,人口红利在不断下降,随之消亡的是互联网的流量红利。金融机构之前依赖流量和规模的策略将面临很大的挑战,加上监管的影响和互联网金融巨头的冲击,金融机构必须思考并采取行动发力下一波增长曲线。

2. 行业内生性增长风轮还未正式形成,在战略、数字化、协同及队伍上需加速变革。

在战略层面,一些金融机构在战略规划层重视程度不一,摇摆不定。传统的风险意识与追求创新的高风险偏好冲突,并且在追求短板快收益与长期转型需求之间存在矛盾。

在数字化落地层面,一些金融机构也遇到一些困境,一是对新技术发展的能力和准备上不够充足;二是在技术应用能力上有较大的差异与不同;三是在转型中风险控制能力尚不完善。

在组织协同上,当前客户环境的变化带来了新的调整,但有些金融机构客户精细化管理程度不高。各大机构之间业务竞争激烈,金融机构缺乏激活创新合作关系所需的敏捷性与协作能力。

在人才队伍建设上,由于金融机构科技人才渗透不足以及人才结构的变化,迫使很多金融机构需要重新思考什么样的环境才能留住并发展人才。

在外部驱动力发生转向的同时,金融机构还没有找到新的内生性增长源泉,让整个数字生态的构建面临着内外交困的双重挑战。

三大趋势,指引转型新方向

1. 金融机构的战略布局与金融科技的创新发展息息相关。

在整个金融科技领域,很多领先机构都在加速数字化创新的应用。近年来,传统的金融机构面临较大的竞争压力,应对市场竞争,怎么样运用金融科技实现降本增效?依全球来看,海外的金融科技创新主要聚焦在财富管理、支付、保险等领域,另外在移动优先、AI赋能线上线下用户体验方面,运用了非常多的数字化的技术。

2. 国内银行业率先掀起转型浪潮,从战略上纷纷积极响应市场需要和国家政策。

十四五规划开局之年,头部银行陆续发布了自己的战略的布局,把科技创新放到了非常重要的地位。这对银行和科技公司合作数字生态有着至关重要的引领作用。

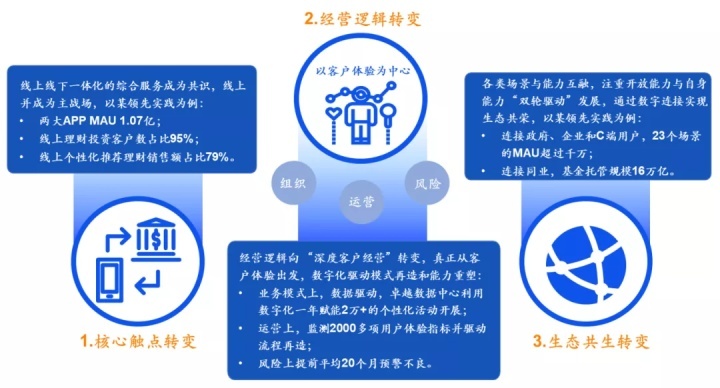

3. 金融数字化,转型面临核心触点转变、经营逻辑转变、生态共生转变三大转变

核心触点转变就是线上线下一体化的综合服务成为共识,线上成为主战场。经营逻辑转变就是经营逻辑向“深度客户经营转变”,真正从客户体验出发,实现数字化驱动模式再造和能力重塑。生态共生转变即实现各类场景与能力的互融,注重开放合作与自身能力 “双轮驱动”数字金融发展,通过数字连接实现生态共荣。

四大策略,开启创新新进程

未来,金融机构可以从4个方面加强相应的建设,来应对数字化转型的整体挑战和发展趋势,构建独特的能力。

1. 数字化建设

以大数据为基础、客户为中心,将传统业务线上化,实现线上和线下业务的协同,通过标准化提升客户覆盖度与客户服务效率。

2. 平台化建设

搭建金融体系下的开放平台,融合内外部合作机构,实现互通、互联、互赢,通过平台化为客户提供差异化的金融场景服务。

3. 生态化建设

依托银行的信息流、资金流、产品流共建金融生态,发挥大客群、大数据、大场景优势,运用金融科技赋能生态化建设。

4. 敏捷化建设

倡导并持续培育业务技术融合的敏捷化组织及文化。合适的组织和文化是可以长期发展数字化经营的土壤。

总之,做好数字化、平台化、生态化跟敏捷化这四化建设,将有利于更好地构建金融机构内生性增长新动能。

五大行动,释放变革新动能

1. 建立万物线上化、数据化、智能化

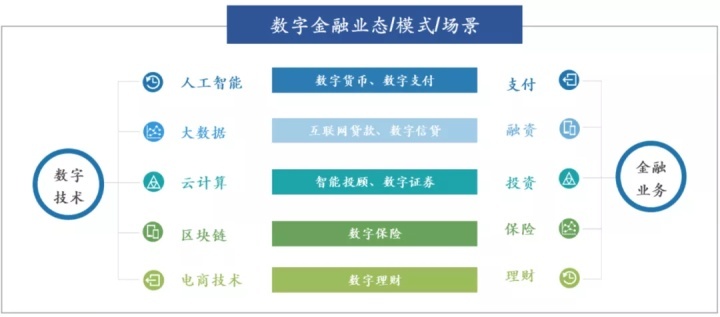

数字金融是金融与科技结合的高级发展阶段,也是金融创新和金融科技的发展方向。由上图可以看到数字技术,其实跟金融业务有很多融合的点。怎样利用这些点找到技术的支撑,是进行线上化、数据化跟智能化的出发点。首先找到有关提升效率、降低成本、增加收入的点,依据这三点可以逐步看到从线上化、数据化到智能化的过程,以及逐步建设商业能力的升级。其次通过金融数据+新兴技术“双轮驱动”数字金融发展,可以造就新场景新模式。最后根据智能金融、场景金融等金融业态数字化升级,使得技术催生新业态,数字新基建加速金融深度数字化。

以国内某股份制商业银行龙头企业为例,从2010年至今该股份制商业银行一直在进行相关工作,2010-2014年,推行“一体两翼”,一体指的是:零售银行,两翼指的是:公司金融与同业金融;2015-2017年打造“轻型银行”,加快推进金融科技战略,向“网络化、数据化、智能化”的未来银行转变;2018年至今,打造金融科技银行,以MAU(月活跃用户)为经营“北极星”,对标金融科技公司,拥抱银行3.0时代,将金融科技投入预算从利润1%,提升至营收1.5%,在风险管理方面,引入大数据和金融科技。使其近几年的MAU值持续上升,2020年高达1.07亿。

所以如何正确利用这些经验构建线上化、数据化、智能化以及快速填补短板,是接下来需要采取行动的地方。

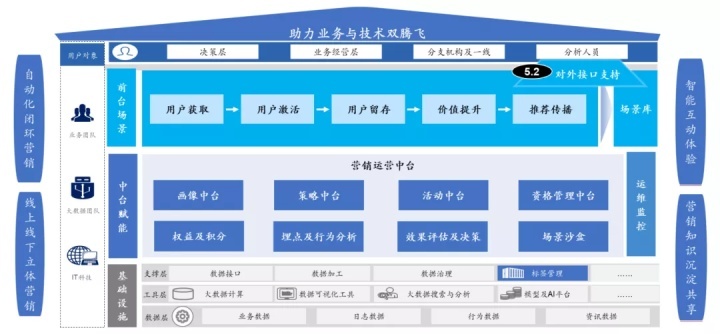

2. 实现业务标准化、自动化

在业务层面,金融机构该怎样入手数字化?一是基于数字化体系,把业务能力进行标准化和自动化。二是金融机构可以根据黑客增长的模式和客户向上输送、向上提升的经营模式,不断加强整体建设体系。把这两个体系做有机的融合,才能够实现短期和长期价值的更好平衡。

国内某领先金融机构的强运营策略,一是在1年里任何法定节假日及重大节日都做线上运营活动,其中有一些代发性的活动,如月日均存款超过5万的时候,可以去抽一个盲盒,这些玩法非常受年轻同事的欢迎;另外,比如发年终奖,去查相应账单的时候,这些都是产生客户互动很好的例子,也是进行营销和运营非常好的场景。二是采用智能化、自动化运营平台支持每年数万个运营活动。运营活动基于框架体系,如何把它梳理出来,标准化到相应的运营平台上、数字化的体系里或是跟客户相应的实时场景里?这些标准化的动作,可以固化到营销平台或是相应的业务运营体系中,基于用户的需求、体验,围绕着整个银行的旅程,梳理其中的关键点,并把这些关键点进行标准化和自动化,在业务方面能够采取更多的行动。在客户规模越大的基础上,带来的效应越好。

3. 打造数据驱动的平台体系

随着平台经济模式的深入发展,各大银行纷纷开展平台布局,从而催生了“平台即业务”的业务模式转型。在平台化思维里,做相应建设时以下4点是构建平台和业务行动的关键点:

关注流量是平台经济的关键;

构建平台思维,从生产者变成连接者;

从资源占有到资源共享;

从关注系统建设到关注用户价值。

索信达推出的智能营销平台,构建灵活的标签库、支持模板化、配置化、实现差异运营、实现智慧营销闭环、推动营销效率提升等。通过平台跟业务的融合,实现了业务策略场景化、自动化和智能化,促进数据与业务的紧密结合,达到了线上全闭环的营销运营自动化,成功助力某头部券商数字化转型。

4. 建立以客户体验为中心的共赢生态体系

市场及行内对“开放银行”的理解千差万别,但其核心都在于走出“封闭、自建”体系,要合作、共赢,共同实现。

从全球角度看,最具价值的前100家银行,70%以上已经通过建设开放银行平台等模式投入场景生态建设浪潮。从国内形式看,十四五的规划明确提出:鼓励消费新模式、新业态发展,健全具有高舒适性、竞争力、普惠性的现代化金融体系。

今年,某股份制商业银行龙头企业在财富开放平台上,做了大量的工作,目前已经有多家合作伙伴(基金、保险、理财、私募等机构)入驻,把一家机构的一个客户,变成整个生态的体系里所有机构的共同客户。在体系中以客户体验为中心,提供优质的产品、渠道等,最大限度地发挥生态体系里各个合作方的优势,给客户提供最好的服务。

5. 建设纵横贯通的文化及组织体系

倡导并持续培育数字化企业文化,能为数字化转型带来持久动力,这涉及业务跟技术融合的策略。金融机构应打破条条框框,降低部门壁垒,组织结构扁平化,建立新型敏捷组织。除了硬性的组织结构和考核体系改善,金融机构的企业文化也要从根本上去鼓励大家配合数字化改革,建立灵活、接地气、开放与融合的企业文化。围绕着这个目标进行数字化文化的培育,是在整个数字化转型里应对的挑战和行动的方向。

本文整理自索信达控股首席战略咨询专家王加麟的线上直播分享